导语:苹果以及美国跨国公司在海外避税已经算不上新闻,但令人震惊的是,美国纳税人反而需要为此买单。据悉,苹果通过购买政府债券将大部分海外营收转回国内,不仅不需要交一分税款,过去五年间还借此获得了至少6亿美元利息收入。

多年来,苹果公司已然成为美国跨国公司海外避税的典型机构。尽管此举非议颇多,人们还是忽略了一个更重要的事实:美国政府付出了超过5亿美元帮助苹果避税。

苹果依靠美国纷繁复杂税法的一些免除条例实现了避税。据知情人士透露,苹果将其大部分海外营收以无税的方式转回美国境内——部分用于购买政府债券。作为回报,财政部过去五年间至少向苹果支付了6亿美元的利息,实际数额可能比这更大。彭博社从一份监管文件中了解到以上信息。

苹果不可告人的故事和它应缴的税金一起从爱尔兰科克市辗转至纽约,最后到达内华达州雷诺市。据彭博新闻社采访的税务专家表示,逃税行为并不止苹果一家。大部分美国跨国企业都会抓住免除条例的机会,尽可能避免或延迟缴纳汇回税,而这些巨头避税的方法便是用海外现金购买财政部发行的公债。仅全美前十大的公司就持有超过1000亿美元的政府债券。这种做法帮它们避免了数额可能达数十亿美元的税务负担,然后让纳税人承担上亿美元的补贴。尽管这些巨头留给公众的说辞是“税率太高导致我们无力将海外收入转回国内”。

从美国政府的角度来看,“这种感觉就像是你付费借用一台本就属于自己的自行车。”陆文·阿维约那(Avi-Yonah)表示。他是来自密歇根法学院的教授,也是公司税及国际税领域的专家。“这其实是难以做出的妥协,毕竟你得在资金是离岸的问题上含糊其辞——而这些钱其实就在国内。”

模糊的界限

这种操作方法完全符合法律规定,而且在当今低利率的情形下,它也没有为苹果等巨头带来巨额收入。如果这些债券被出售,所得的现金依旧会被认为是海外营收,最终也躲不过交税。更重要的是,它们购买国债获得的利息收入是需要纳税的,这也为政府贡献了更多财政支出。

但是除此之外,苹果购买债券的行为还反映了所谓“外国”和“跨国”资金的区别仅仅存在于会计中。

彭博社就此请求苹果作出评论,公司发言人乔什·罗森斯托克(Josh Rosenstock)仅表示我们可以查阅证监会的美国年度财报,并未作出进一步阐释。在最新的证监会文件中,苹果表示自己上一财年为全球收入交了10.4亿美元的税款。

美国国内收入局拒绝对此做出评论,负责监管这个美国政府税务机关的财政部也同样三缄其口。

免税

美国公司如何处理海外收入不仅困扰立法者多年,也成为唐纳德·特朗普(Donald Trump)竞选总统时的重要议题。作为候选人,特朗普承诺将降低汇回税率(从35%将至10%),以促使跨国公司将2.6万亿美元左右的海外收入转回国内。

目前的免税条款来自美国税法第956(c),于1962年起实施。在过去的二十年里,跨国公司(尤其是科技及医药领域)抓住这一条例,猖狂地为巨额海外收入避税。法案中声明:只要公司汇回的收入是用于购买公债,或其他美国证券如股票、公司债券,这些收入就不需缴纳一分钱税款。

“荣誉体系”

“这是一套荣誉体系,一套自评体系。”J·理查德·哈维(J. Richard Harvey)表示,他是美国财政部及国内收入局的前高级官员,现在于维拉诺瓦大学(Villanova University.)教授法律。“很多公司,比如苹果,在钻法律空子这个问题上很是积极”

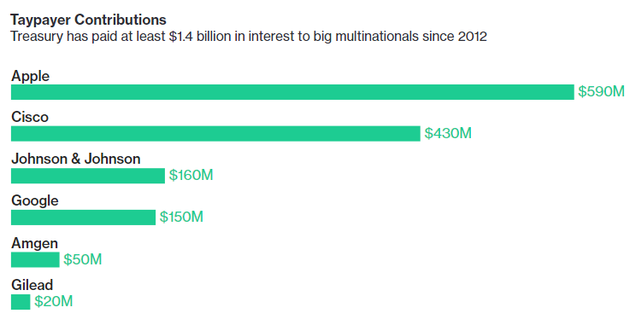

我们很难计算清楚,到底有多少纳税人的钱被用于支付这些“免税收入”在国债避风港里的利息。这些跨国公司从未被要求公开细节。无论如何,根据彭博社对证监会相关材料的研究,我们保守估计,美国十大巨头在过去五年内凭此获得了超过14亿美元的利息收入。

大公司购买美国国债数额

无论如何,这一现象还是提起人们对跨国企业如何模糊“离岸资金”和“国内资金”两个定义的关注。

苹果的2380亿美元现金中有90%是所谓的“海外收入”,至少在会计术语里是这么讲的。大部分的资金都属于这家加州公司的爱尔兰分公司。但和大部分跨国公司一样,苹果的资金还是被存在美国银行的监管账户里,例如摩根大通和道富。提供消息来源的知情者要求我们不点明其身份,因为他们被要求不能对相关事件作出评论。

苹果经常通过华尔街的交易机构和基金经理(如黑石、太平洋(601099,股吧))来购买债券、或进入二级市场——不过是以其爱尔兰分公司的名义——交易的地点则是内华达州雷诺市一幢毫不起眼的三层建筑。需要注意的是,内华达州不征收公司税。苹果内部的投资公司——布莱布恩资本(Braeburn Capital)就位于其中。布莱布恩资本于2005年建立,主要负责苹果现金及短期投资的管理。

避税天堂

靠爱尔兰避税的公司不止苹果一家,美国十大巨头中有九家都于此设立了分公司。

多年来,爱尔兰不严谨的税法体系已成为跨国企业的庇护之所。据税务专家介绍,跨国企业往往采取十分激进的会计方式,将自己的大部分营收都转移至爱尔兰分公司名下,以减少美国国内的税务负担。

通过一个遭致严格审查的例子我们发现,跨国公司会以“核心科技的专利由爱尔兰分公司持有”为由,声称其大部分收入为“离岸”所得——尽管这些专利最初是在美国国内诞生的。

苹果在这件事上做得更绝。根据2013年美国参议院常务调查委员会的报告,苹果彻底地利用了美、爱两国的法律漏洞,使自己不需付出一分税款。

苹果与欧盟早已陷入僵局。监管机关表示,苹果需要在八月内付清145亿美元的税款,并指出苹果在2014年凭借爱尔兰的优惠条款,实际支付税率仅为0.005%。上周,苹果回应欧盟的此番决定“充满了漏洞”。

根本分歧

十一月,爱尔兰针对欧盟的裁决提出上诉,并反复重申自己“完全不同意”欧盟的分析。

“他们不想交税,但他们却在利用美国财政系统的法规、保障体系、生产力等等来占便宜。”主导参议院调查的前首席顾问埃利斯·宾(Elise Bean)评论道。“他们在用这些钱购买美国公债,真是讽刺。”

苹果利用爱尔兰分公司将营收转回国的行为解释了近来债券市场的迷思:爱尔兰——一个人口还不到500万的国家——是如何实现“持有2710亿元美国政府债券,并成为继中国、日本之后的美国第三大债主”的。以上数据来源为美国财政部。

无论如何,共和党及民主党在苹果逃税的问题上难得达成了一致。在总统竞选期间,特朗普及希拉里·克林顿都提议对企业海外收入税进行一次性豁免(所谓的“免汇回税节”),以帮助资金回流、支持基础建设。

“真的很愚蠢”

“无论如何,所谓一次性豁免无法填补汇回税系统的漏洞,这就像创可贴一样,开始让你感觉很好,日后只会让伤口变得更糟。”H·大卫·罗森布鲁姆(H. David Rosenbloom)表示,他是卡普林&德莱斯戴尔(Caplin & Drysdale)的律师,同时也是纽约大学法学院国际税领域的导师。

罗森布鲁姆提到了2004年、小布什总统任期内的一次税务豁免。该豁免失效后,企业反而在国外积累了更多利润。尽管当时大部分的汇回税金是用于股东分红和高管奖金——这与最初公司承诺的“用于推动投资就业”大相径庭。

“上次的税务豁免就是在鼓励更多的公司把钱存在海外,然后等待下一次大赦,这实在是太愚蠢了。”罗森布鲁姆表示。

登录后发表你的伟大言论!

立即登录 注册